路上には車やバイクが溢れかえり、夕刻ともなれば主要道路の大渋滞がすっかり慢性化して久しい

カンボジアの首都プノンペン。

国が豊かになって来たとはいえ、一人当たりGDPがようやく1,000ドルを超えた程度の最貧国カンボジアの

一般庶民が安いものでも数千ドルはする車やバイクを乗り回す。

活性化する庶民の“金回り”を裏支えしているのは急増するマイクロファイナンス。

意外にも日系企業による参入・巨額投資が大きな存在感を発揮しているその舞台裏を俯瞰する。

(1/3からの続き)

ここ数年で目覚ましい成長を遂げたカンボジアのマイクロファナンスではあるが、商業銀行の成長も合わせた国全体としての融資総額の成長があまりに急過ぎるとして、昨年11月には国際通貨基金(IMF)から警報が発せられる事態となった。NBCも過度な与信総額の増大に警戒感を強めている現状だが、果たして現状カンボジア国民や会社が抱える”借金”の規模はどれほどの危険水域に達しているのだろうか。

カンボジアの全商業銀行及びMFIの融資総額は、2015年末時点でほぼ1兆4千億円。内訳としては商業銀行が2015年末で推計約110億ドル(約1.2兆円)、MFIが2015年末で約18億ドル(約2千億円)。1993年にNGO型MFIとして設立し、今や最大手商業銀行となったアクレダ銀行の総融資残高は同年末時点で推計約2,600億円、そのうち約1,500億円がマイクロファイナンス融資残高である。2015年末金額はまだ未確定の推計も含まれるが、ざっくりとしたカンボジア金融業界の規模感はだいたい上記の通りである。

ちなみに日本の金融業界の規模でいうと、大手メガバンク上位2行は総資産200兆円を超え、農林中金も総資産は約100兆円、地銀であっても最大手横浜銀行で15兆円。信用金庫等も含めた上位100行を並べてみても、資産規模1兆円を下回るのは90位あたりからだ。カンボジアの全ての金融機関の資産残高を合算してもまだ日本の1地方銀行の規模にすら及ばないのが現状である。

とはいえ国の経済規模が違いすぎるから、金額の絶対値での比較はその意味をなさない。国の経済規模を示す指標となる国内総生産(GDP)で比べると、ざっくり日本は500兆円でカンボジアは2兆円(2014年)。カンボジアの経済規模はまだ日本の250分の1程度に過ぎないのだ。

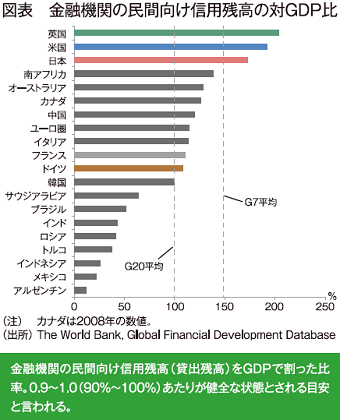

経済規模の格差を抜きにしてその国の国内融資額の健全性レベルを計る指標の一つに、民間向け信用残高対GDP比がある。金融機関の対民間融資総額(≒国民が抱える借金)を、国の経済規模を示す指数であるGDPで割った数値を比べる事で、各国の経済規模にかかわらずその国が他国に比べ国民の借金の額が多いか少ないかの比較ができるようになる。

図表のそれは2012年の数値となるが、まず先進国を眺めてみると、先進7カ国(G7)平均で1.5。つまり先進国ともなるとGDPの1.5倍相当の融資総額があるわけで、仮に日本のGDPを先述の500兆円だとすると、日本の金融機関の融資総額は750兆円ある、という計算になる。

図表のそれは2012年の数値となるが、まず先進国を眺めてみると、先進7カ国(G7)平均で1.5。つまり先進国ともなるとGDPの1.5倍相当の融資総額があるわけで、仮に日本のGDPを先述の500兆円だとすると、日本の金融機関の融資総額は750兆円ある、という計算になる。

一般的に健全といわれる値は0.9~1.0。つまりGDPと同額程度の融資総額に落ち着いていれば、その国の国民の借金レベルはそこそこ健全、という診断結果となる。

この指標を前提に、カンボジアの融資残高健全性をチェックしてみると、先述の融資残高合計約1.4兆円/GDP約2兆円=0.7。もともと小さい規模から急成長したが故にその伸び率の高さが目立ち、警戒感が増している一方、全体の総額を眺める限り、まだまだ危険水域と呼べるレベルに到達してはいないようである。カンボジアGDP年間成長率は当面7%前後を維持するというIMF予測からも、当面カンボジア金融業界の成長余地は大きいように推算される。

2015年末時点でカンボジアの商業銀行は35行、特別目的銀行は11行、MFIは57行(ライセンス発行済みで未稼働も入れると67行)。合算すると金融機関の数としては全部で106行。ここ数年で一気に数が増えたため、国の規模に比して多すぎるとの意見も多数聞かれる。一方、日本の金融機関数は都市銀行や地方銀行に加え信用金庫や信用組合まで全て合算すると約570行(2016年2月)。

数にしてカンボジアの約5.5倍程度だが、最大手のアクレダ銀行ですら日本の1信用金庫くらいの規模にしかならない事を考えると、カンボジア金融規模としてはやはり経済規模と相応のレベルと言う事もできるだろう。

とはいえ極めて急速な増加を続けている事には違いない民間向け融資総額(国民から見れば借金)は、実際の国民生活にはどのような影響を与えているのだろうか。

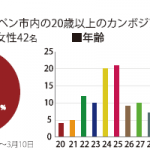

カンボジア計画省統計局がスウェーデン国際開発協力庁の協力のもとカンボジア国民12,000世帯を対象に実施したカンボジア社会経済調査2014(CSES2014)のデータを参考に眺めてみる。

カンボジア国民330万世帯の所得は、総所得・可処分所得ともに昨年比で16%増加し、家計の平均所得月額は352ドルとなった。一方、家計の負債は全体として2%上昇し、平均して993ドル。返済期間は平均すると12ヶ月以内であるようで、首都プノンペンでは1,324ドル(2013年)から1,616ドル(2014年)と大きく増加している。家計の債務は2%増加したが、家計所得が16%と債務以上の伸びを示している事を好感する向きもある一方、可処分所得の45%が債務返済に回されている事を危惧する声もある。

特に地方の家計(主に農家)については、債務返済を目的とした借金の額が896ドル(2013年)から1,482ドル(2014年)と大きく増加している事がリスク要因として注目されている一方、農機の普及による農業効率化により、農家所得のうち賃金・給与(農業外収入)の割合が自営業収入(主に農業収入)に対して大きく伸びているという。月の収入の52%が自営業収入、48%が賃金・給与(いわゆる副業)収入となっているというデータもあり、その副業も購入した農機を他農家にレンタルするなど、本業の自営業である農業から大きく離れないで済む形での収入源増加に繋がっている。

借金をした結果、農機という生産材を入手し、農業の効率性・生産性が格段に向上したことが、収穫高のみならず農民の賃金・給与収入を増やし、借金返済額を上回る収入増をもたらしたことは、健全な借金の実例の一つと言えるだろう。

大手商業銀行の一角を担うANZロイヤル銀行のCEOも大手新聞取材へのコメントで、家計の負債は増加したが収入も同様以上に伸びていることは好材料としながらも、可処分所得の45%を債務返済に回している現状について、これ以上高い比率にならないことが重要であると述べている。カンボジア金融業界の今を物語るこれら諸々の要素を俯瞰して現状をまとめるとすれば、好い傾向と悪い傾向が相互に絡み合い微妙なバランスを何とか保ちながら、当面の堅調な経済成長期待を背景に、とりあえずは融資額の増加が現実の経済成長にプラスの影響を与えているという状況が現状である、と言えるだろう。

JCGroupは、カンボジアを拠点とする日系事業グループです。“Made by Japan&Cambodia”をテーマに、農業、金融、物流、IT、メディアなど幅広い分野で、“JC(Japan&Cambodia)”による共同事業を展開します。

http://jcgroup.asia/

早稲田大学政経学部経済学科を卒業後、日本の大手監査法人、戦略コンサルティング兼ベンチャーキャピタル(一部上場企業 執行役員)を経て、2008年カンボジアにて日系事業グループ「JCグループ」を創業。日本公認会計士・米国ワシントン州公認会計士。

日本企業ならではのサービスや従業員教育を市場流入させたい 日本企業ならではの サービスや従業員教育を 市場流入させたい カンポジアの成長産業であるマイクロファイナンス事業に参入し、着実に顧客を増やしているアジアパシフ … [続きを読む]

特別レポート(2016/11発刊5号より) 隠れた“フィンテック先進国”カンボジア ~スマホ・携帯による送金額は国内総生産の半額規模にまで到達、急速に普及する金融×IT先端サービスの行く先は?~ (1/4) 最近の経済 … [続きを読む]

「はい」と答えた人は「いいえ」と答えた人の約1/5にあたる22%。約5人に1人が利用した経験があり。 100ドルまで金額を借りている人が30%と多かったが、500ドル以上借りている人はトータルで62%と大半を占めてい … [続きを読む]